'Aumentare l'età Avs a 67 anni per tutti'

Per Sara Carnazzi Weber, economista del Credit Suisse, sarebbe una delle misure necessarie per riequilibrare i conti di primo e secondo pilastro

L’invecchiamento della popolazione oltre a generare una verosimile carenza di manodopera qualificata nei prossimi anni, soprattutto nei settori poco toccati dalla digitalizzazione, fa emergere un tema che nella politica e società svizzere è ancora tabù: la riforma del sistema previdenziale. «La Svizzera, rispetto ad altri Paesi europei, sta accumulando un ritardo in questo ambito non avendo ancora trovato il consenso sociale attorno a quello che è – a nostro parere – il primo passo da fare, ovvero aumentare l’età Avs a 67 anni per tutti», afferma Sara Carnazzi Weber, responsabile analisi settoriale e regionale per il Credit Suisse ieri a Sorengo.

Attualmente il Consiglio federale propone di incominciare ad alzare l’età Avs per le donne a 65 anni. Non è sufficiente?

È una soluzione tampone insufficiente. Oggi si vive più a lungo e si entra nel mondo del lavoro più tardi rispetto a qualche decennio fa perché ci si forma, per fortuna, più a lungo. Il sistema rischia di non essere più finanziabile. Aumentare il tasso dell’Iva o i contributi non sono una soluzione durevole tanto che così si aumenta ancora di più il costo del lavoro svizzero.

Le casse pensioni lamentano di soffrire dei tassi negativi della Bns e di non trovare soluzioni d’investimento remunerative in franchi. Una situazione che potrebbe durare ancora a lungo. JPMorgan stima altri otto anni di tassi negativi in Europa.

Per quanto riguarda il secondo pilastro abbiamo lo stesso problema dell’Avs con tassi di conversione del capitale in rendita troppo elevati rispetto ai rendimenti che è ragionevolmente possibile ottenere sui mercati finanziari. Le casse pensioni hanno dei limiti agli investimenti. Qualcosa si può pensare di migliorare, ma non sarebbe razionale eliminare tutti i vincoli perché l’obiettivo è quello di garantire capitale e rendite a lungo termine. A ogni modo abbiamo lo stesso problema in tutti e due i pilastri: si vive più a lungo e il mercato del lavoro è molto più flessibile. La classica ripartizione tra formazione, lavoro e pensionamento non è più tale per le nuove generazioni che entrano ed escono dal mercato del lavoro più volte, magari per un’ulteriore formazione. Alcuni Paesi scandinavi, la Svezia per esempio, hanno eliminato l’età di pensionamento.

Per sostituirla con quale sistema?

Esiste una fascia di età (tra i 61 e i 67, ndr) in cui è possibile andare in pensione. A seconda dell’età di partenza si è più o meno penalizzati rispetto alla rendita. È un modo per incentivare a rimanere nel mondo del lavoro e non a lasciarlo anzitempo. Ricordiamoci che con il sistema attuale in Svizzera le generazioni mature si ritrovano con una buona rendita del secondo pilastro. Gli attuali giovani avranno molto meno.

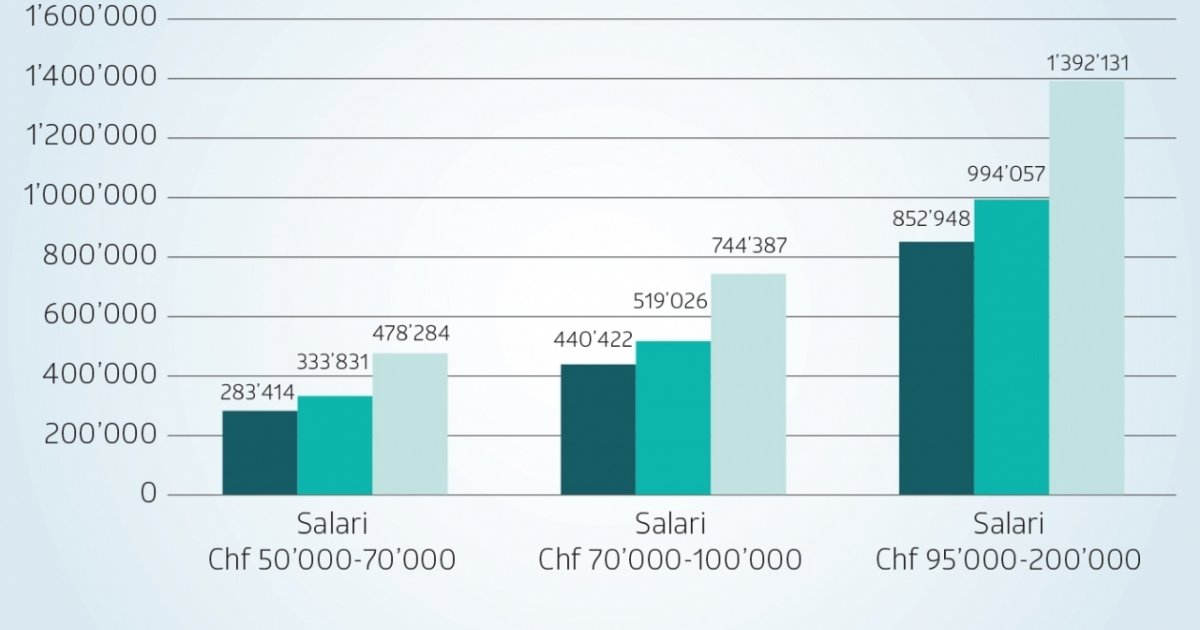

È una domanda difficile. Dipende da molti fattori: stato di salute, prospettiva di vita, situazione familiare, è proprietario di immobili o no. Ma uno dei fattori da tenere in considerazione è quello fiscale. E questo dipende dal Cantone e dal Comune dove si è residenti al momento del pensionamento. Ci sono Cantoni che tassano di più il reddito (allora conviene il capitale, ndr) e altri di più il capitale (si sceglie la rendita, ndr). Un altro aspetto da tenere presente è il salario assicurato. Se si è in regime obbligatorio (tasso di conversione al 6,8%) la rendita non è un brutta opzione. In regime sovraobbligatorio (salario elevato) conviene il capitale, ma bisogna avere consapevolezza dei mercati finanziari. La maggior parte sceglie un mix tra capitale e rendita.

Da ‘baby boomer’ a pensionati - Nel prossimo decennio il ritiro dal mondo del lavoro degli attuali over 50enni creerà forti squilibri

Nel prossimo decennio il numero di pensionati è destinato a crescere in modo marcato a causa dei cosiddetti ‘baby boomer’ ovvero la generazione nata tra la metà degli anni 40 e la metà degli anni 60. Uno dei primi effetti – stando a un recente studio del Credit Suisse – sarà una probabile carenza di personale qualificato.

Il numero dei pensionamenti in Svizzera subirà un netto aumento. Da 70-90mila persone l’anno, il numero dei neopensionati salirà a oltre 100mila l’anno. Complessivamente nei prossimi dieci anni andranno in pensione 1,1 milioni di persone e l’ondata raggiungerà il picco nel 2029 con circa 125mila nuovi pensionati per quell’anno. Dopo si scenderà.

Il motivo è riconducibile alla generazione del baby boom, in cui rientrano in Svizzera le annate dal 1946 al 1964. In quegli anni le nascite sono state particolarmente numerose. La Seconda guerra mondiale era appena terminata, l’economia prosperava. Il tasso di natalità salì a 2,7 bambini per donna. Più in generale il boom demografico ha interessato gli anni dal 1941 al 1974. Per contro dalla fine degli anni Settanta il numero di figli si attesta a circa 1,5 bambini per donna.

Questa ondata di pensionamenti della generazione del baby boom si ripercuoterà sul mercato del lavoro svizzero dato che, anche se non tutti coloro che raggiungono l’età pensionabile sono attualmente attivi sul mercato del lavoro, si prevede a ogni modo che nei prossimi dieci anni circa 800mila persone che oggi esercitano un’attività lucrativa si ritireranno dalla vita lavorativa. Per contro è nettamente diminuito il numero dei giovani che si affacciano sul mercato del lavoro. Nell’anno record 2029 – secondo le proiezioni fatte dagli economisti del Credit Suisse – lasceranno il mercato del lavoro 18’500 lavoratori in più rispetto a quelli che vi giungeranno.

Tuttavia non tutti i settori saranno colpiti nella stessa misura. Nell’agricoltura e nella silvicoltura si registrerà un numero particolarmente alto di pensionamenti. In questi settori quasi il 35 per cento dei lavoratori appartiene alla generazione del baby boom. Se si considerano tutte le annate di forte natalità, si raggiunge addirittura quota 61,8 per cento.

Anche nei servizi amministrativi e sociali, nell’industria tradizionale e nel settore dei trasporti e del traffico i lavoratori senior sono nettamente sovrarappresentati: in questi settori uno su quattro proviene dalla generazione del baby boom e addirittura uno su due appartiene ad annate di forte natalità. Per contro le persone attive nei settori dei servizi finanziari, dell’informazione, della comunicazione e dell’It sono in media nettamente più giovani.

Tuttavia altri fattori concorrono a determinare in che misura si accentuerà la carenza di personale qualificato, per esempio le prospettive di crescita del settore, così come i margini di manovra per un incremento di efficienza e per l’automazione. Le premesse non sono buone nel settore dei servizi amministrativi e sociali, al quale appartiene anche il sistema sanitario.

Di conseguenza ci si chiede in che modo le aziende potranno far fronte alla carenza di personale qualificato. Una possibilità sarebbe promuovere l’occupazione dei lavoratori anche dopo l’età di pensionamento. Ma difficilmente sarà realizzabile: da un lato è favorevole solo una minoranza delle aziende svizzere, dall’altro anche l’interesse dei lavoratori senior è piuttosto limitato. A meno di non aumentare l’età di pensionamento.